Kebijakan Makroprudensial Bank Indonesia – Krisis keuangan adalah salah satu ancaman terbesar bagi stabilitas ekonomi suatu negara. Untuk menjaga stabilitas sistem keuangan, Bank Indonesia (BI) menerapkan berbagai kebijakan, salah satunya adalah kebijakan makroprudensial.

Kebijakan ini bertujuan untuk mengidentifikasi, mencegah, dan mengurangi risiko sistemik di sektor keuangan, sehingga dapat mencegah krisis dan menjaga stabilitas ekonomi. Artikel ini akan menguraikan bagaimana kebijakan makroprudensial Bank Indonesia bekerja sebagai solusi dalam menghadapi krisis keuangan.

Apa itu Kebijakan Makroprudensial Bank Indonesia?

Kebijakan makroprudensial adalah upaya pengawasan dan regulasi yang difokuskan pada stabilitas sistem keuangan secara keseluruhan. Bank Indonesia, sebagai bank sentral, menggunakan kebijakan ini untuk memastikan bahwa seluruh sistem perbankan dan lembaga keuangan tetap stabil, serta terhindar dari risiko sistemik yang dapat mengancam ekonomi nasional.

Kebijakan makroprudensial Bank Indonesia menargetkan dua aspek utama:

- Mencegah dan mengelola risiko sistemik yang berasal dari ketidakseimbangan dalam sistem keuangan.

- Memastikan bahwa perbankan dan lembaga keuangan memiliki modal yang cukup untuk menghadapi potensi guncangan ekonomi.

Bagaimana Kebijakan Makroprudensial Mencegah Krisis Keuangan?

Dalam menghadapi ancaman krisis keuangan, kebijakan makroprudensial Bank Indonesia memiliki beberapa strategi utama:

a. Pengawasan Ketat terhadap Risiko Sistemik

Risiko sistemik terjadi ketika masalah di satu sektor atau lembaga keuangan dapat menyebar dan mengancam keseluruhan sistem keuangan. Untuk mencegah hal ini, Bank Indonesia mengidentifikasi dan memantau potensi risiko yang dapat memicu krisis. Misalnya, ketidakseimbangan antara pertumbuhan kredit dan aset perbankan yang tidak sehat dapat menimbulkan risiko sistemik.

Bank Indonesia secara rutin melakukan stress test pada bank-bank besar dan lembaga keuangan lainnya untuk memastikan bahwa mereka dapat bertahan menghadapi skenario krisis. Dengan demikian, kebijakan makroprudensial Bank Indonesia memastikan bahwa risiko sistemik dapat dideteksi lebih awal sebelum menjadi krisis besar.

b. Kebijakan Rasio Loan to Value (LTV)

Salah satu instrumen yang digunakan Bank Indonesia dalam kebijakan makroprudensial adalah pengaturan rasio Loan to Value (LTV). LTV adalah rasio antara jumlah pinjaman yang diberikan oleh bank dengan nilai aset yang dijadikan jaminan. Pengaturan ini bertujuan untuk mengurangi risiko kredit macet, terutama di sektor properti yang sering kali rentan terhadap spekulasi berlebihan.

Ketika pasar properti berkembang terlalu cepat dan menimbulkan gelembung (bubble), risiko krisis keuangan meningkat. Melalui kebijakan LTV yang ketat, Bank Indonesia memastikan bahwa pinjaman yang diberikan tidak melebihi kemampuan riil debitur, sehingga mengurangi potensi gagal bayar yang bisa menyebabkan keruntuhan di sektor perbankan.

c. Penyediaan Likuiditas yang Memadai

Selama masa krisis, likuiditas atau ketersediaan dana sering kali menjadi masalah besar bagi bank dan lembaga keuangan. Jika bank tidak memiliki likuiditas yang cukup, mereka bisa kesulitan memenuhi kewajiban pembayaran, yang pada gilirannya dapat memicu krisis yang lebih luas.

Untuk mencegah hal ini, kebijakan makroprudensial Bank Indonesia melibatkan pengawasan ketat terhadap tingkat likuiditas bank dan penerapan instrumen likuiditas yang mendukung kestabilan. Bank Indonesia juga dapat memberikan bantuan likuiditas darurat kepada bank yang membutuhkan selama masa-masa sulit, seperti yang terlihat selama krisis finansial global 2008.

Baca juga: Peran Bank Indonesia di ASEAN dalam Mewujudkan Sistem Keuangan yang Inklusif

Peran Bank Indonesia dalam Menangani Krisis Global

Bank Indonesia telah beberapa kali menggunakan kebijakan makroprudensial untuk melindungi sistem keuangan Indonesia dari dampak krisis global. Misalnya, selama krisis finansial global 2008, Bank Indonesia memperkuat modal perbankan melalui kebijakan rasio kecukupan modal (CAR) yang lebih ketat. Selain itu, BI juga memperluas instrumen makroprudensial untuk menstabilkan sektor perbankan yang terkena dampak krisis.

Dalam menghadapi pandemi COVID-19, kebijakan makroprudensial Bank Indonesia juga berperan penting dalam menjaga stabilitas keuangan. Bank Indonesia menurunkan suku bunga dan menyediakan likuiditas tambahan bagi sektor perbankan untuk membantu menjaga keseimbangan ekonomi selama periode ketidakpastian.

Instrumen Makroprudensial yang Digunakan Bank Indonesia

Berikut adalah beberapa instrumen kebijakan makroprudensial Bank Indonesia yang telah digunakan secara efektif:

a. Capital Buffers

Bank Indonesia mewajibkan bank untuk memiliki cadangan modal tambahan atau capital buffer yang lebih besar saat kondisi ekonomi sedang baik. Ini bertujuan untuk memberikan bantalan ketika situasi krisis terjadi, sehingga bank tetap dapat beroperasi tanpa memerlukan bantuan pemerintah.

b. Countercyclical Buffer

Ini adalah instrumen yang digunakan untuk mengurangi fluktuasi siklus ekonomi. Ketika perekonomian sedang tumbuh pesat, Bank Indonesia dapat meningkatkan countercyclical buffer untuk mengurangi risiko kredit macet di masa depan.

c. LTV Ratio dan Countercyclical Capital Buffer

Seperti disebutkan sebelumnya, pengaturan rasio LTV bertujuan untuk mengontrol pemberian kredit, khususnya dalam sektor properti. Countercyclical capital buffer digunakan untuk memastikan bahwa bank memiliki modal yang cukup dalam menghadapi guncangan ekonomi.

d. Rasio Intermediasi Makroprudensial (RIM)

RIM merupakan instrumen yang digunakan untuk menjaga keseimbangan antara penyaluran kredit dan pertumbuhan ekonomi. Melalui kebijakan ini, Bank Indonesia dapat mencegah kredit yang terlalu longgar yang berisiko menimbulkan krisis keuangan di masa depan.

Dampak Kebijakan Makroprudensial Bank Indonesia terhadap Stabilitas Ekonomi

Kebijakan makroprudensial Bank Indonesia telah terbukti berhasil dalam menjaga stabilitas ekonomi. Dengan meminimalkan risiko sistemik dan menjaga likuiditas yang cukup, Bank Indonesia dapat memastikan bahwa krisis keuangan tidak berkembang menjadi masalah yang lebih besar. Beberapa dampak positif dari kebijakan makroprudensial ini adalah:

- Penguatan Sektor Perbankan: Bank-bank menjadi lebih tahan terhadap guncangan ekonomi.

- Pengendalian Inflasi: Kebijakan makroprudensial membantu menjaga stabilitas harga di pasar properti dan sektor-sektor lainnya.

- Stabilitas Keuangan: Sistem keuangan yang stabil berarti lebih sedikit guncangan ekonomi yang dapat merusak pertumbuhan ekonomi secara keseluruhan.

Kebijakan makroprudensial Bank Indonesia memainkan peran kunci dalam mencegah dan mengatasi krisis keuangan. Dengan berbagai instrumen pengawasan dan regulasi, Bank Indonesia memastikan bahwa risiko sistemik dapat diminimalisir, likuiditas tetap terjaga, dan stabilitas ekonomi nasional dapat dipertahankan. Kebijakan ini tidak hanya melindungi lembaga keuangan tetapi juga melindungi masyarakat luas dari dampak negatif krisis.

Sumber

https://www.bi.go.id/id/publikasi/laporan/Documents/10_LPI2017_BAB8.pdf

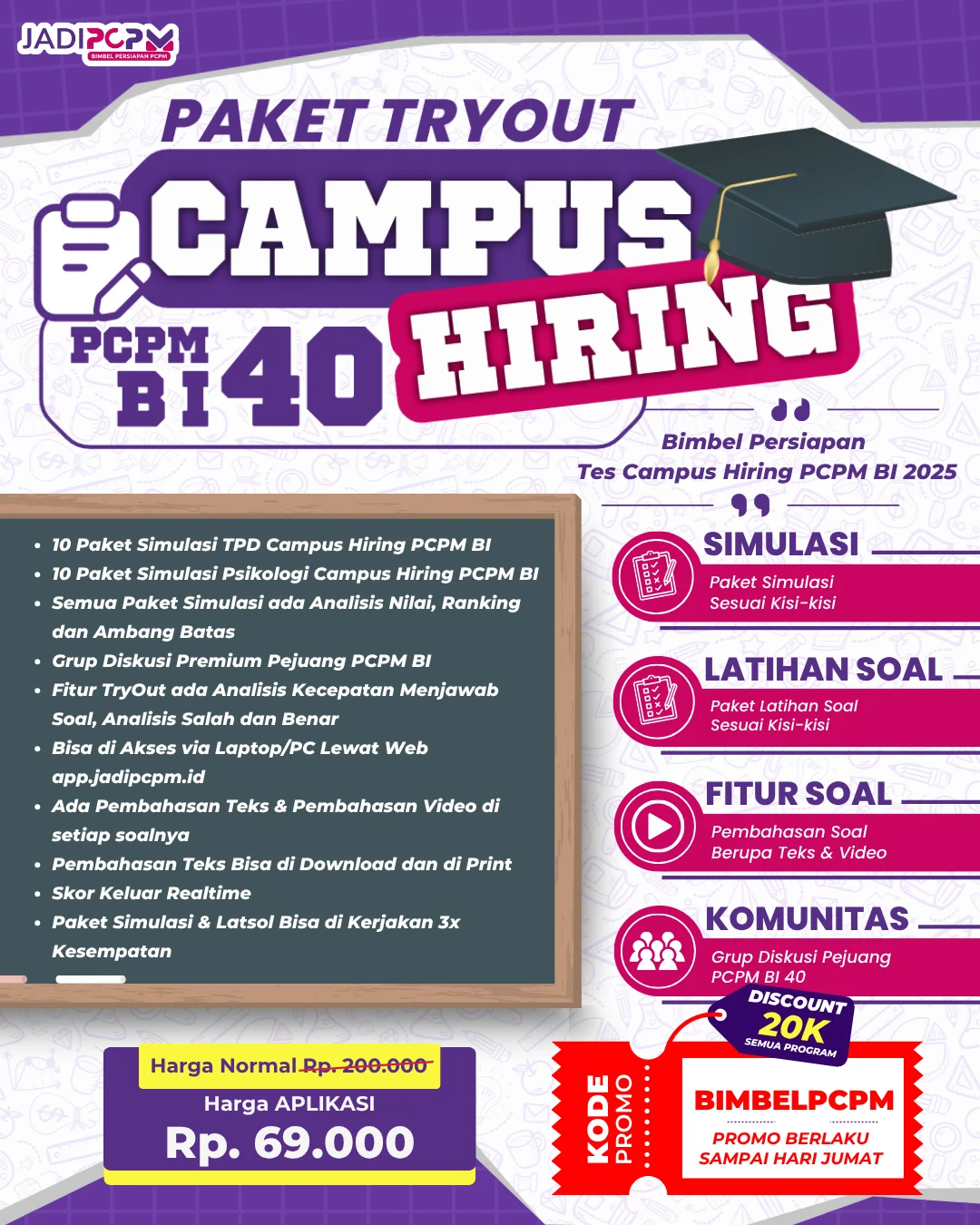

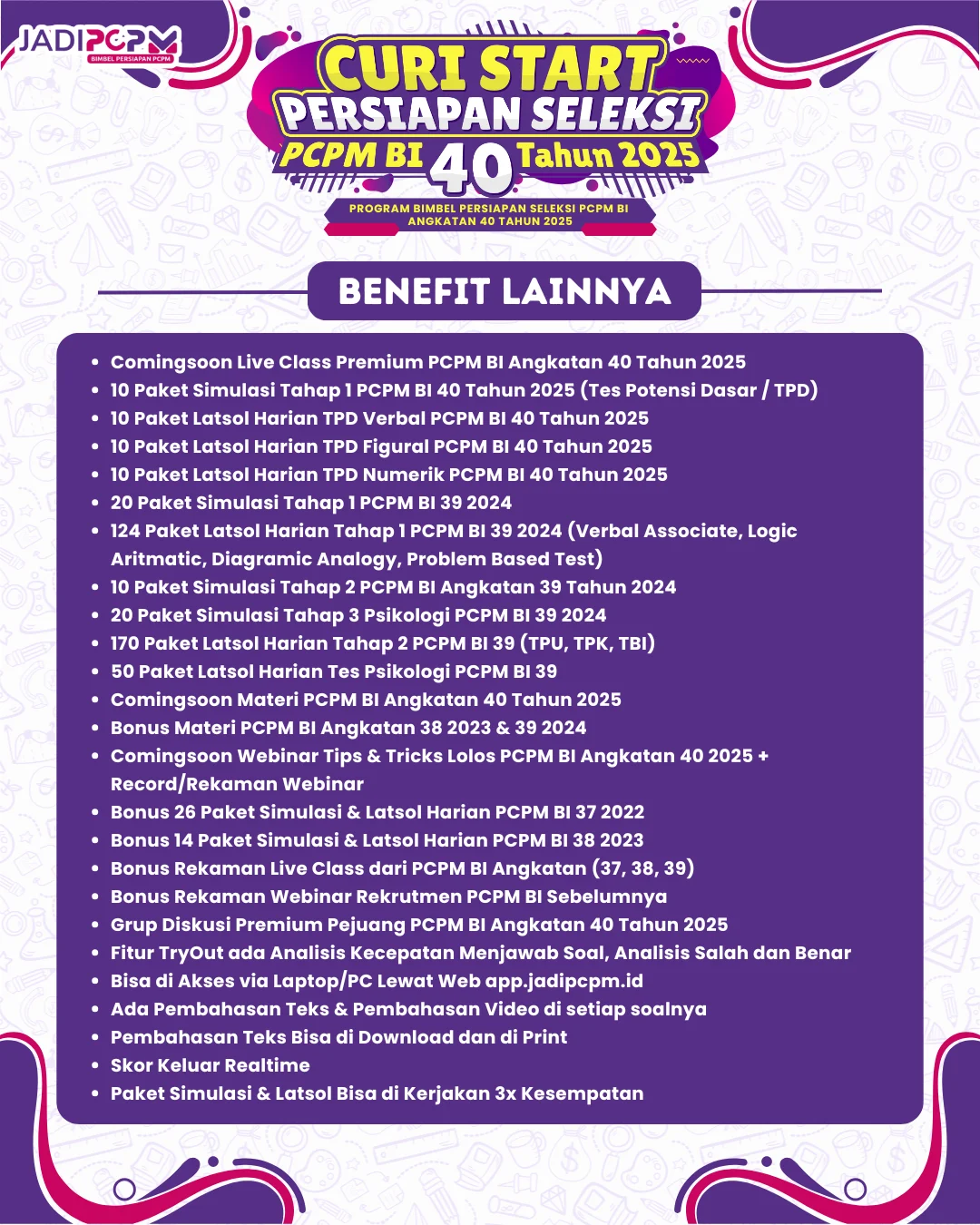

Program Premium PCPM dan OJK 2024

“Kami Bantu, Kami Pandu, Kami Bimbing Sampai Amazing!” 🌟

📋 Cara Membeli dengan Mudah:

- Unduh Aplikasi JadiPCPM: Temukan aplikasi JadiPCPM di Play Store atau App Store, atau akses langsung melalui website.

- Masuk ke Akun Anda: Login ke akun JadiPCPM Anda melalui aplikasi atau situs web.

- Pilih Paket yang Cocok: Dalam menu “Beli”, pilih paket bimbingan yang sesuai dengan kebutuhan Anda. Pastikan untuk melihat detail setiap paket.

- Gunakan Kode Promo: Masukkan kode “PCPM2024” untuk mendapat diskon spesial sesuai poster promo

- Gunakan Kode Afiliasi: Jika Anda memiliki kode “RES152889”, masukkan untuk diskon tambahan.

- Selesaikan Pembayaran: Pilih metode pembayaran dan selesaikan transaksi dengan aman.

- Aktivasi Cepat: Paket Anda akan aktif dalam waktu singkat setelah pembayaran berhasil.

Ayoo Download Aplikasi JadiPCPM karena banyak sekali yang bisa kamu dapatkan agar kalian CEPAT TERLATIH dengan Soal soal PCPM dan OJK 2024!!!

- Dapatkan ribuan soal PCPM dan OJK 2024 dengan pembahasan yang mudah dipahami, berupa video dan teks

- Live Class Gratis (Berlajar Bareng lewat Zoom)

- Materi-materi PCPM dan OJK 2024

- Ratusan Latsol PCPM dan OJK 2024

- Puluhan paket Simulasi PCPM dan OJK 2024

- dan masih banyak lagi yang lainnya