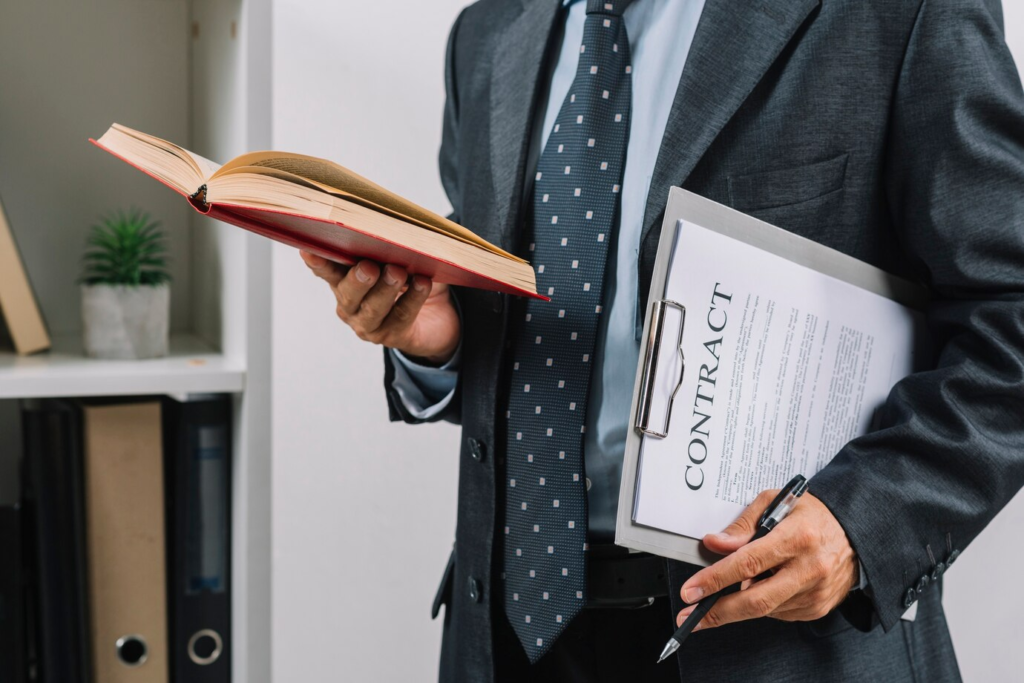

Wewenang Bank Indonesia – Bank Indonesia (BI) memiliki peran yang sangat penting dalam menjaga stabilitas dan kesehatan sektor perbankan di Indonesia. Sebagai bank sentral, BI memiliki wewenang khusus yang diberikan oleh undang-undang untuk memastikan bahwa sistem perbankan berjalan dengan baik dan aman. Artikel ini akan menguraikan secara detail mengenai wewenang BI dalam mengatur sektor perbankan, yang mencakup pengawasan, pengaturan kebijakan, serta peran dalam menjaga stabilitas keuangan nasional.

Berikut Beberapa Wewenang Bank Indonesia

1. Pengawasan terhadap Sektor Perbankan

Salah satu wewenang utama Bank Indonesia adalah mengawasi sektor perbankan di Indonesia. Pengawasan ini dilakukan untuk memastikan bahwa bank-bank yang beroperasi di Indonesia menjalankan kegiatan usahanya sesuai dengan peraturan dan ketentuan yang berlaku. Pengawasan oleh BI meliputi beberapa aspek:

- Pengawasan Kepatuhan: BI memastikan bahwa setiap bank mematuhi semua ketentuan perundang-undangan yang berlaku, termasuk peraturan tentang rasio kecukupan modal (CAR), manajemen risiko, dan batasan kepemilikan.

- Pengawasan Prudensial: Ini mencakup pengawasan terhadap kebijakan perbankan yang terkait dengan manajemen risiko, penilaian aset, dan tata kelola perusahaan. BI melakukan evaluasi terhadap kebijakan yang diterapkan oleh bank untuk memastikan bahwa risiko-risiko yang ada dapat dikelola dengan baik.

- Pengawasan Mikroprudensial: Fokus pada kondisi keuangan individu bank untuk mencegah risiko-risiko yang dapat mempengaruhi stabilitas perbankan secara keseluruhan. BI mengawasi kesehatan finansial bank dengan melakukan penilaian terhadap laporan keuangan, rasio keuangan, dan likuiditas bank.

2. Pengaturan Kebijakan Moneter dan Makroprudensial

Selain pengawasan, BI juga memiliki wewenang untuk menetapkan kebijakan moneter dan makroprudensial yang berdampak pada sektor perbankan. Kebijakan ini bertujuan untuk menjaga stabilitas moneter dan mencegah terjadinya ketidakseimbangan dalam sistem keuangan. Beberapa kebijakan penting yang diatur oleh BI adalah:

- Kebijakan Suku Bunga Acuan (BI Rate): BI menetapkan suku bunga acuan yang menjadi pedoman bagi bank dalam menetapkan suku bunga pinjaman dan simpanan. Perubahan suku bunga acuan ini dapat mempengaruhi tingkat suku bunga di pasar, yang pada gilirannya berdampak pada aktivitas ekonomi.

- Kebijakan Giro Wajib Minimum (GWM): BI menetapkan persentase tertentu dari dana yang harus disimpan oleh bank di Bank Indonesia sebagai cadangan. Kebijakan ini berfungsi untuk mengatur likuiditas di pasar dan mencegah inflasi yang berlebihan.

- Kebijakan Makroprudensial: Kebijakan ini mencakup tindakan-tindakan yang diambil oleh BI untuk mencegah risiko sistemik dalam sistem keuangan, seperti pengaturan batasan LTV (Loan to Value) untuk kredit perumahan, rasio pinjaman terhadap pendapatan, dan kebijakan lain yang berhubungan dengan kesehatan keuangan.

3. Penerbitan Peraturan dan Pedoman Operasional

Bank Indonesia juga memiliki wewenang untuk menerbitkan peraturan dan pedoman yang harus dipatuhi oleh bank-bank di Indonesia. Peraturan ini meliputi berbagai aspek operasional bank, termasuk tata kelola perusahaan, manajemen risiko, dan perlindungan konsumen. Contoh peraturan yang diterbitkan oleh BI antara lain:

- Peraturan Bank Indonesia (PBI): PBI merupakan peraturan yang mengatur berbagai aspek kegiatan perbankan, seperti syarat dan ketentuan pinjaman, pengelolaan dana, serta standar akuntansi yang harus diterapkan oleh bank.

- Surat Edaran Bank Indonesia (SEBI): SEBI adalah pedoman yang memberikan arahan lebih lanjut mengenai penerapan peraturan yang telah ditetapkan. SEBI sering kali berisi rincian teknis atau interpretasi dari PBI yang sudah ada.

- Ketentuan tentang Anti Pencucian Uang (AML) dan Pencegahan Pendanaan Terorisme (CFT): BI menetapkan kebijakan yang mengharuskan bank-bank untuk menerapkan prosedur anti pencucian uang dan pencegahan pendanaan terorisme, guna melindungi sistem keuangan dari risiko yang berkaitan dengan aktivitas ilegal.

4. Peran dalam Menjaga Stabilitas Keuangan

Sebagai bank sentral, BI juga memiliki tanggung jawab besar dalam menjaga stabilitas sistem keuangan nasional. Stabilitas ini sangat penting untuk mencegah terjadinya krisis keuangan yang dapat mengganggu perekonomian secara keseluruhan. Wewenang BI dalam menjaga stabilitas keuangan meliputi:

- Pengawasan Sistem Pembayaran: BI mengatur dan mengawasi sistem pembayaran di Indonesia, termasuk transfer dana, kliring, dan penyelesaian transaksi. BI memastikan bahwa sistem pembayaran berjalan lancar dan aman, serta dapat diakses oleh seluruh lapisan masyarakat.

- Manajemen Krisis Keuangan: BI memiliki peran penting dalam mengelola krisis keuangan. Saat terjadi krisis, BI dapat mengambil langkah-langkah seperti menurunkan suku bunga, menyediakan likuiditas tambahan kepada bank, atau melakukan intervensi di pasar valuta asing untuk menjaga kestabilan nilai tukar rupiah.

- Kebijakan Intervensi Pasar: BI juga memiliki wewenang untuk melakukan intervensi di pasar keuangan, termasuk pasar valuta asing, untuk menjaga stabilitas nilai tukar rupiah. Intervensi ini dilakukan untuk menghindari fluktuasi yang terlalu tajam yang dapat merugikan perekonomian.

5. Penyusunan dan Pelaksanaan Kebijakan Makroekonomi

Bank Indonesia turut berperan dalam penyusunan dan pelaksanaan kebijakan makroekonomi yang berdampak pada sektor perbankan. Kebijakan ini bertujuan untuk mencapai kestabilan ekonomi secara keseluruhan, termasuk kestabilan harga, nilai tukar, dan pertumbuhan ekonomi. Wewenang ini memungkinkan BI untuk berkoordinasi dengan pemerintah dalam merumuskan kebijakan fiskal dan moneter yang saling mendukung.

- Koordinasi dengan Pemerintah: BI bekerja sama dengan pemerintah untuk menyelaraskan kebijakan fiskal dan moneter. Hal ini penting untuk memastikan bahwa kebijakan yang diterapkan dapat mendukung pertumbuhan ekonomi yang berkelanjutan.

- Penyusunan Proyeksi Ekonomi: BI secara rutin menyusun proyeksi ekonomi yang digunakan sebagai dasar dalam merumuskan kebijakan moneter. Proyeksi ini mencakup perkiraan inflasi, pertumbuhan ekonomi, dan perkembangan sektor perbankan.

6. Pengawasan terhadap Produk dan Layanan Perbankan

Bank Indonesia juga mengawasi produk dan layanan yang ditawarkan oleh bank kepada masyarakat. Pengawasan ini dilakukan untuk memastikan bahwa produk dan layanan yang ditawarkan sesuai dengan ketentuan yang berlaku dan tidak merugikan konsumen. BI menetapkan standar bagi produk perbankan seperti tabungan, deposito, dan kredit, serta mengawasi penerapan suku bunga yang wajar.

- Pengawasan Produk Perbankan: BI memastikan bahwa produk yang ditawarkan oleh bank tidak menimbulkan risiko yang berlebihan bagi konsumen dan sistem keuangan.

- Perlindungan Konsumen: BI memiliki wewenang untuk mengatur perlindungan konsumen di sektor perbankan, termasuk penanganan keluhan dan penyelesaian sengketa antara bank dan nasabah.

7. Pengawasan terhadap Likuiditas dan Kesehatan Bank

Terakhir, BI memiliki wewenang untuk mengawasi likuiditas dan kesehatan bank secara keseluruhan. Ini termasuk memantau kecukupan modal, kualitas aset, dan pengelolaan likuiditas bank. BI juga dapat memberikan sanksi atau intervensi jika sebuah bank dianggap tidak sehat atau berpotensi mengancam stabilitas sistem keuangan.

- Pengelolaan Likuiditas: BI memonitor likuiditas bank untuk memastikan bahwa mereka memiliki dana yang cukup untuk memenuhi kewajiban jangka pendek dan jangka panjang.

- Penilaian Kesehatan Bank: BI melakukan penilaian berkala terhadap kesehatan bank melalui analisis laporan keuangan dan rasio-rasio keuangan utama. Jika diperlukan, BI dapat memberikan arahan atau sanksi kepada bank yang tidak memenuhi standar kesehatan yang ditetapkan.

Kesimpulan

Wewenang Bank Indonesia dalam mengatur sektor perbankan sangat luas dan mencakup berbagai aspek yang penting untuk menjaga stabilitas dan kesehatan sistem keuangan. Dari pengawasan hingga penerapan kebijakan moneter, peran BI sangat krusial dalam memastikan bahwa bank-bank di Indonesia beroperasi secara aman, transparan, dan sesuai dengan peraturan yang berlaku. Dengan adanya BI, masyarakat dan pelaku ekonomi dapat merasa lebih aman dalam bertransaksi dan berinvestasi di sektor perbankan.

Program Premium PCPM dan OJK 2024

“Kami Bantu, Kami Pandu, Kami Bimbing Sampai Amazing!” 🌟

📋 Cara Membeli dengan Mudah:

- Unduh Aplikasi JadiPCPM: Temukan aplikasi JadiPCPM di Play Store atau App Store, atau akses langsung melalui website.

- Masuk ke Akun Anda: Login ke akun JadiPCPM Anda melalui aplikasi atau situs web.

- Pilih Paket yang Cocok: Dalam menu “Beli”, pilih paket bimbingan yang sesuai dengan kebutuhan Anda. Pastikan untuk melihat detail setiap paket.

- Gunakan Kode Promo: Masukkan kode “PCPM2024” untuk mendapat diskon spesial sesuai poster promo

- Gunakan Kode Afiliasi: Jika Anda memiliki kode “RES152889”, masukkan untuk diskon tambahan.

- Selesaikan Pembayaran: Pilih metode pembayaran dan selesaikan transaksi dengan aman.

- Aktivasi Cepat: Paket Anda akan aktif dalam waktu singkat setelah pembayaran berhasil.

Ayoo Download Aplikasi JadiPCPM karena banyak sekali yang bisa kamu dapatkan agar kalian CEPAT TERLATIH dengan Soal soal PCPM dan OJK 2024!!!

- Dapatkan ribuan soal PCPM dan OJK 2024 dengan pembahasan yang mudah dipahami, berupa video dan teks

- Live Class Gratis (Berlajar Bareng lewat Zoom)

- Materi-materi PCPM dan OJK 2024

- Ratusan Latsol PCPM dan OJK 2024

- Puluhan paket Simulasi PCPM dan OJK 2024

- dan masih banyak lagi yang lainnya